(Tiempo estimado de lectura: 7 minutos)

Emplear el refinanciamiento de tu crédito hipotecario en el momento adecuado, podría representar un gran beneficio para ti y tu familia.

¿Qué es el refinanciamiento?

El refinanciamiento es el acto de reemplazar una o varias deudas existentes por una nueva deuda con mejores condiciones, generalmente se busca poder contar con dinero disponible, terminar de pagar las deudas en un menor tiempo y/o pagar una menor cantidad de dinero mensual de lo que se paga actualmente.

En el sector inmobiliario existen diferentes tipos de refinanciamiento que se podrán emplear para aprovechar las oportunidades que se presenten, como son:

- Sustitución de hipoteca.

- Mejora de hipoteca más liquidez.

- Liquidez.

¿En qué situaciones conviene un refinanciamiento hipotecario?

Hay muchas situaciones en donde solicitar un refinanciamiento es lo más adecuado, como la necesidad de tener dinero disponible para invertir en oportunidades, aprovechar la disminución en las tasas de referencia interbancaria, reemplazar deudas con tasas de interés elevado, la necesidad de disminuir el importe que se paga mensualmente en la hipoteca, etc.

En los siguientes párrafos explicaremos algunas de estas situaciones, en caso de que tu cuentes con una situación que no se encuentre en este listado, contáctanos y con gusto te asesoráremos.

Las tasas de interés están bajando

Durante la vigencia de tu crédito hipotecario pueden existir oportunidades en donde la junta de gobierno de Banxico baje las tasa de interés interbancario.

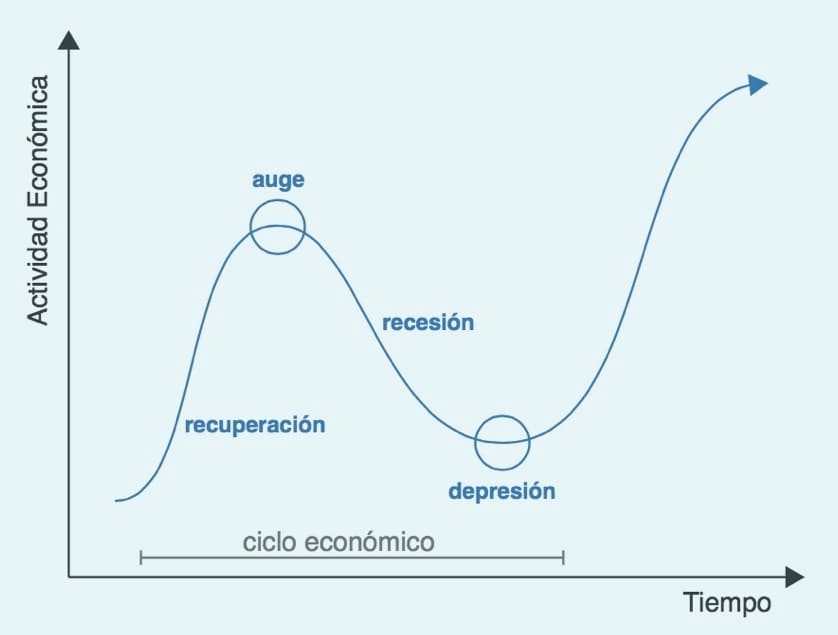

Esto se debe a los ciclos económicos por los que pasa nuestro país, y aunque raramente dichos ciclos tienen la misma temporalidad, las fases suceden en orden y sabemos que las tasas de referencia comúnmente son «bajas» en la fase de recuperación y «altas» en la fase de recesión.

Tip: No esperes a que las tasas bajen para comprar tu inmueble, es más probable que pierdas dinero al pagar una cantidad mayor por la vivienda que deseas comprar debido a la inflación, que la cantidad de dinero que podrás ahorrar al esperar que las tasas disminuyan.

Si ya cuentas con un crédito hipotecario y la tasa de interés que ofrece el mercado es menor a la que tu contrataste puedes solicitar un refinanciamiento que mejore las condiciones de tu crédito actual.

El beneficio de refinanciar lo podrás ver de dos formas, disminuirá la cantidad que pagas mensualmente y/o terminaras de pagar en un menor tiempo.

El inmueble ha adquirido plusvalía

La plusvalía es el incremento de valor de un inmueble a través del tiempo debido a factores externos como son: el entorno urbano, la accesibilidad, los servicios, la infraestructura, la seguridad, etc. Cuando estos factores mejoran en la localidad en que se encuentra tu vivienda, esta incrementará su valor.

Sí tu inmueble a adquirido una buena plusvalía, le has hecho mejoras y has sido constante en los pagos de tu hipoteca, puedes solicitar un refinanciamiento que te permita disminuir la tasa de interés que estas pagando, y tambien podrás pedir dinero adicional a bajo costo que podrás utilizar en lo que tu prefieras (pago de pasivos, remodelación, inversión, etc).

El promedio reportado por la Sociedad Hipotecaria Federal en cuanto a la evolución de precios en las viviendas del valle de México, es del 7.45% de incremento anual, esto equivale a que en aproximadamente 10 años tu propiedad podría valer lo doble.

Se tienen deudas con tasas de interés elevado

El costo anual total (CAT) de las tarjetas de crédito varía entre el 30% y el 150% del préstamo solicitado, el CAT de un crédito automotriz esta en el rango del 25% al 40%, esta información es actualizada constantemente por Banxico en su comparador crediticio.

En esta situación, si cuentas con un inmueble habitacional y tienes créditos automotrices, prestamos personales y/o adeudos en tarjetas de crédito que en conjunto sumen $350 mil pesos o más, podrías disminuir el costo de dichas deudas al refinanciarlas con un crédito hipotecario, el cual, en promedio no superará un CAT del 13%, de esta forma te beneficiaras financieramente en cuestión de tasa de interés y pagarás una menor cantidad, ya que el plazo del crédito hipotecario puede ser hasta 20 años.

Los gastos familiares se incrementaron

Es muy común que conforme avanza el tiempo, la familia crezca junto con los gastos que esa situación conlleva, como son incrementos en gastos de alimentación, en el pago de servicios, colegiaturas, seguros, recreación, etc., lo que en ocasiones complica el poder mantenerse al día con el pago de la hipoteca.

En estos casos, aun cuanto la tasa de interés interbancaria se encuentre en los mismos niveles a los que contrataste tu crédito inicial, puedes reducir el pago mensual de tu hipoteca si refinancias tu crédito a un plazo mayor, por ejemplo, si a tu hipoteca le restan al rededor de 12 años por pagar, tus pagos disminuirán considerablemente si la refinancias a un nuevo periodo de 20 años.

Extender el plazo te ayudará a mantener al día tus pagos mensuales, evitando las consecuencias que podrían resultar si cayeras en impago en alguno de ellos.

En caso de que tu situación financiera mejore podrás hacer aportaciones a capital con lo que disminuirás de nueva cuenta el plazo de crédito y ahorraras intereses.

Existe una oportunidad de inversión

Si no cuentas con dinero disponible y se te presenta alguna oportunidad de inversión, como emprender tu propio negocio, volverte socio de una empresa, comprar un inmueble que no sea habitacional (consultorio, bodega, local comercial), adquirir activos en remate, etc. Puedes solicitar un financiamiento hipotecario y así contarás con los recursos necesarios para aprovechar dicha oportunidad.

Ya sea que cuentes con un inmueble propio o con uno en el que actualmente estes pagando la hipoteca, puedes solicitar un financiamiento que te brinde liquidez, la cantidad dependerá del valor del inmueble, del aforo máximo que brinde la institución (normalmente es hasta el 75% del valor de la vivienda) y en caso de que actualmente estes pagando tu hipoteca, tambien dependerá de la cantidad adeudada al momento de solicitarlo.

Los requisitos que debes cumplir

Para sustitución de hipoteca y mejora de hipoteca más liquidez, los requisitos generales son:

- Estar al corriente en los pagos de la hipoteca actual, pues de esta forma demuestras a la nueva institución financiera que puede confiar en ti.

- Haber pagado de manera consecutiva al menos 12 mensualidades del crédito actual.

- Contar con un historial crediticio sano (buró de crédito).

Para solicitar el financiamiento de Liquidez, los principales requisitos son:

- Contar con un inmueble de uso habitacional.

- El inmueble debe estar inscrito en el registro publico de la propiedad y debe encontrarse libre de gravamen.

- Comprobar una capacidad de pago suficiente para el financiamiento que se va a solicitar.

- Contar con un historial crediticio sano (buró de crédito).

La inversión necesaria

En todos los casos el solicitante deberá cubrir con algunos costos como son, comisiones bancarias, avalúo de la propiedad y gastos de escrituración, costos que al ser sumandos por lo general no superarán el 2% del financiamiento solicitado y algunas instituciones pueden financiar parte de dichos costos dentro de las nuevas condiciones del crédito.

Parte de la asesoría que ofrecemos incluye el servicio de análisis financiero, el cual tiene como objetivo brindar tranquilidad, al saber que aun cubriendo los costos antes mencionados, nuestros clientes obtendrán mejoras y beneficios al solicitar su refinanciamiento.

Si tienes alguna duda sobre estos temas, puedes dejarnos un mensaje en esta publicación o contactarnos, con gusto te ayudaremos